Depotcheck zum Jahresende - so gehe ich vor // Portfolio check at the end of the year - this is how I proceed [GER/ENG]

[GERMAN]

In fast einem Monat beginnt das neue Jahr und für mich die Zeit der Überprüfung meiner Depotpositionen. Ob 2021 gut oder schlecht ausfiel, entscheidet nicht allein der Blick auf die Performance bzw. der Vergleich mit den großen Indizes.

Im bekanntesten Index, dem "MSCI World" ist der Sektor "IT" überdurchschnittlich mit fast 24 % vertreten, in meinem Depot dagegen befinden sich IT-Werte nur mit einem Anteil von 12-13 %.

Ohne die großen Performancezugpferde Apple (4 % im MSCI World, 35 % Rendite in 2021), Alphabet (3 % im MSCI World, 61 % Rendite in 2021) und Tesla (1,5 % im MSCI World, 89 % Rendite) wird es schwer gegen den Index zu bestehen.

Mein Depot hinkt im laufenden Jahr ~5 % dem MSCI World hinterher.

Welcher Investortyp bin ich ?

Es gibt unterschiedliche Investoren und Anlagestrategien. Dementsprechend konträr fallen auch die individuellen Ziele aus.

Ich zähle mich grundsätzlich zu den Verfechtern der Dividendenwachstumsstrategie.

Dieser Kernbereich füllt 60-70 % meines Portfolios aus.

10-20 % bestehen aus Hochdividendenwerten (ab ~5 % Dividendenrendite zähle ich eine Aktie zum Hochdividendenwert) und die verbleibenden 20-30 % werden von Wachstumswerten besetzt. Hier liegt auch der überwiegende Teil meiner Smallcaps, also die etwas spekulativeren Aktien.

Ziele der Strategien

1. Dividendenwachstumsstrategie

Eine Anhebung der Dividende von jährlich 7 % möchte ich im Durchschnitt (über alle Aktien gerechnet) sehen.

Für das einzelne Papier gilt: unterhalb einer Steigerung von 4 % schaue ich mir das Unternehmen und die Zukunftsaussichten genauer an.

Ich versuche die goldene Mitte aus Verlässlichkeit und Wachstum zu treffen. Deshalb findet man bei mir unter anderem die Aktien von Coca Cola, Pepsi, 3M oder Unilever. Hier gab es in den letzten 2-3 Jahren keine allzu hohen Anhebungen.

Grundsätzlich gebe ich meinen Investitionszielen aber mindestens 5 Jahre ab Kaufzeitpunkt, um wieder regelmäßig über die 4 %-Marke zu kommen.

2. Hochdividendenwerte

Die Ausschüttung und Steigerung meines Cashflows steht im Vordergrund.

Eine Erhöhung der Dividende ist nicht zwingend notwendig. (Von 10 haben 2021 immerhn 8 Unternehmen im Durchschnitt um 3,3% erhöht)

Bei Kürzung der Dividende steht die Aktie zum Verkauf.

3. Wachstumswerte

Die einzelnen Unternehmen sollen um mindestens 7 % pro Jahr die Dividende erhöhen und im Schnitt soll die Steigerung mindestens 10 % pro Jahr betragen.

Einige Firmen schütten (noch) nicht aus. Hier zählt das Gewinnwachstum.

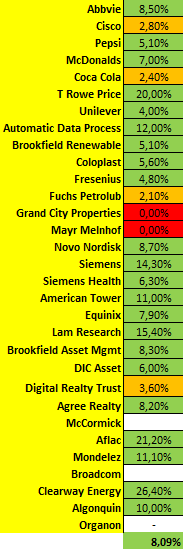

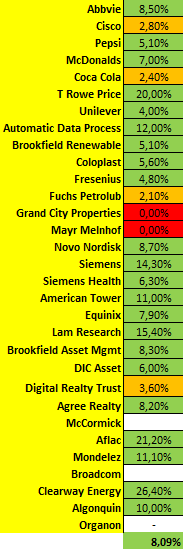

Auswertung 2021 im Kernbereich Dividendenwachstum

Zwar warte ich noch auf die Ankündigungen von McCormick und Broadcom, dennoch habe ich auch ohne die beiden bereits den Zielwert von 7% übertroffen.

In 2021 steigerten diese Werte um tolle ∅ 8,1 %.

Die orange und rot hinterlegten Firmen stehen unter Beobachtung. Allerdings traue ich Cisco, Coca Cola, Fuchs, GCP, Mayr Melnhof und Digital Realty im kommenden Jahr Besserung zu.

Insgesamt bin ich mit diesem Ergebnis sehr zufrieden und hoffe auf ein ebenso starkes Jahr 2022, trotz der Unterperformance zum MSCI World.

Ergänzende Info

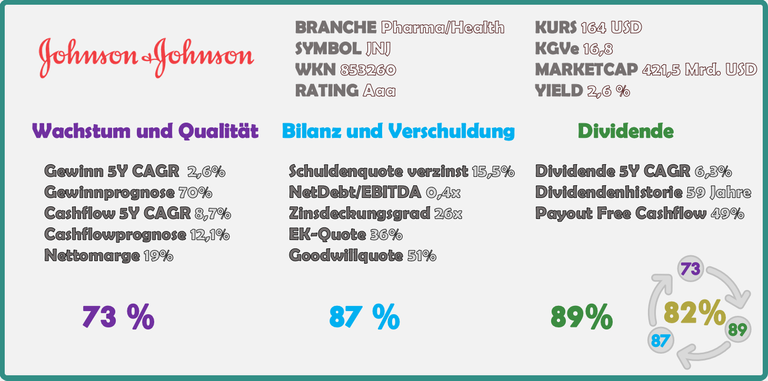

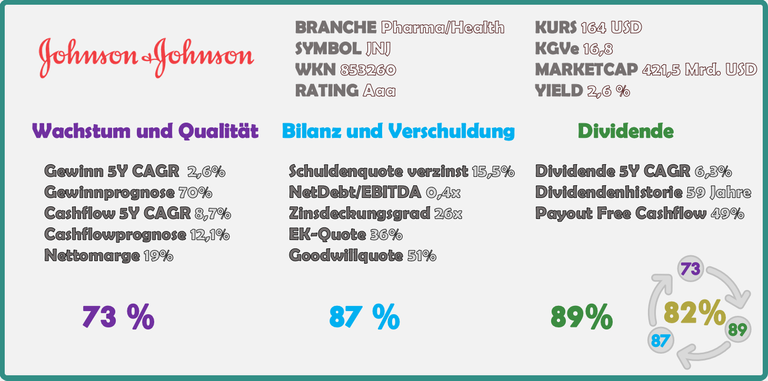

Zusätzlich zu dieser Statistik aktualisiere ich jeweils nach Veröffentlichung der Jahresergebnisse für jede Aktie meinen "Fundamentalscore", der mir bei der Beurteilung/Einschätzung weiterhilft.

Beispiel Johnson & Johnson

-Keine Anlageberatung-

[ENGLISH]

In almost a month, the new year begins and for me the time to review my portfolio positions. Whether 2021 turned out well or badly is not decided solely by looking at performance or comparing it with the major indices.

In the best-known index, the "MSCI World", the IT-sector is represented at an above-average rate of almost 24%, whereas in my portfolio IT stocks only account for 12-13%.

Without the "Big Three" Apple (4% in MSCI World, 35% return in 2021), Alphabet (3% in MSCI World, 61% return in 2021) and Tesla (1.5% in MSCI World, 89% return), it will be hard to beat the index.

My portfolio lags the MSCI World by ~5% in the current year.

What type of investor am I ?

There are different investors and investment strategies. Accordingly, the individual goals also differ.

I basically count myself among the advocates of the dividend growth strategy.

This core area fills 60-70% of my portfolio.

10-20% are high yielding stocks and the remaining 20-30% are occupied by growth stocks. This is also where the majority of my small caps are, plus the somewhat more speculative stocks.

Goals of the strategies

1. Dividend growth strategy

I would like to see an annual dividend increase of 7% on average (across all shares).

For the individual stock: below an increase of 4%, I take a closer look at the company and its future prospects.

I try to find the best midway between reliability and growth. That's why you can find shares of Coca Cola, Pepsi, 3M or Unilever among others. There were no high increases in the last 2-3 years.

However, I give my investment targets at least 5 years from the time of purchase in order to get back above the 4% mark on a regular basis.

2. High yielding stocks

The focus is on distributing and increasing my cash flow.

An increase in the dividend is not mandatory. (Out of 10, 8 companies have increased by an average of 3.3% in 2021).

If the dividend is cut, the stock is for sale.

3. Growth stocks

The individual company should increase the dividend by at least 7% per year, and the average increase is to be at least 10% per year.

Some companies do not (yet) pay out dividends. Here, earnings growth is what counts.

Evaluation 2021 in the core area of dividend growth

Although I am still waiting for the announcements from McCormick and Broadcom, I have already exceeded the 7% target even without them.

In 2021, my stocks increased their dividend by a great ∅ 8.1%.

The companies highlighted in orange and red are under observation. However, I expect Cisco, Coca Cola, Fuchs, GCP, Mayr Melnhof and Digital Realty to improve in the coming year.

Overall, I am very pleased with this result and hope for an equally strong year in 2022, despite the underperformance to the MSCI World.

Additional info

In addition to this statistic, I update my "fundamental score" for each stock after the annual results are published, which helps me in my evaluation/assessment.

Example Johnson & Johnson

-no investment advice-

Verstehe ich das richtig? Die Dividenden deiner Aktien stiegen durchschnittlich um 8,1%?

Also bezogen alleine auf die Aktie, unabhängig von dem bestand in deinem Depot.

Das lässt sich sehen und dagegen sehen die 2,8% Lohnerhöhung im öffentlichen Dienst für die nächsten zwei Jahre alt aus.

Ja genau, wobei meine Highyielder in diesem Jahr zusammen "nur" eine Steigerung von 3,3 % geschafft haben. Aber immernoch besser als die 2,8 % 😉

https://twitter.com/dividendencash/status/1467107170080722951

The rewards earned on this comment will go directly to the person sharing the post on Twitter as long as they are registered with @poshtoken. Sign up at https://hiveposh.com.